税改正(2) 扶養親族等の合計所得金額要件、ひとり親控除、寡婦控除

2021/2/1 菊 池 芳 平

扶養親族等の合計所得金額要件

扶養親族等の合計所得金額要件がそれぞれ10万円引き上げられ、以下の表のとおりに改正されました。

|

区分

|

合計所得金額要件

|

|

改正後

|

|

同一生計配偶者

|

48万円以下

|

|

扶養親族

|

48万円以下

|

|

源泉控除対象配偶者

|

95万円以下

|

|

配偶者特別控除の対象となる配偶者

|

48万円超133万円以下

|

|

勤労学生

|

75万円以下

|

所得税法上の用語区分等の定義

所得税法は上記の用語区分等を、以下のとおり定義しています。

同一生計配偶者

同一生計配偶者とは、居住者の配偶者でその居住者と生計を一にするもの(青色事業専従者及び事業専従者に該当するものを除きます。)のうち、合計所得金額が48万円以下である者をいいます。(法2①三十三)

扶養親族

扶養親族とは、居住者の親族(その居住者の配偶者を除きます。)並びに里親に委託された児童及び養護受託者に委託された老人でその居住者と生計を一にするもの(青色事業専従者及び事業専従者に該当するものを除きます。)のうち、合計所得金額が48万円以下である者をいいます。(法2①三十四)

源泉控除対象配偶者

源泉控除対象配偶者とは、合計所得金額が900万円以下の居住者の配偶者でその居住者と生計を一にするもの(青色事業専従者及び事業専従者に該当するものを除きます。)のうち、合計所得金額が95万円以下である者をいいます。(法2①三十三の四)

控除対象配偶者

控除対象配偶者とは、同一生計配偶者のうち、合計所得金額が1000万円以下である居住者の配偶者をいいます。(法2①三十三の二)

配偶者特別控除

配偶者特別控除は、合計所得金額が133万円以下の居住者が生計を一にする配偶者(青色事業専従者及び事業専従者に該当するものを除きます。)で控除対象配偶者に該当しないもの(合計所得金額が1000万円以下である当該居住者の配偶者に限ります。)を有する場合には、その居住者のその年分の総所得金額、退職所得金額又は山林所得金額から次の各号に掲げる場合の区分に応じ当該各号に定める金額を控除します。(法83の2)

配偶者特別控除の控除額は、控除を受ける納税者本人のその年における合計所得金額及び配偶者の合計所得金額に応じて次の表のようになります。

老人控除対象配偶者

老人控除対象配偶者とは、控除対象配偶者のうち、年齢70歳以上の者をいいます。(法2①三十三の三)

控除対象扶養親族

控除対象扶養親族とは、扶養親族のうち、年齢16歳以上の者をいいます。(法2①三十四の二)(子ども手当の創設により、年少扶養親族(~15歳)に対する扶養控除が廃止されています。)

特定扶養親族

特定扶養親族とは、控除対象扶養親族のうち、年齢19歳以上23歳未満の者をいいます。(法2①三十四の三)(高校の実質無償化に伴い、16~18歳までの特定扶養親族の扶養控除の上乗せ部分が廃止されています。)

老人扶養親族

老人扶養親族とは、控除対象扶養親族のうち、年齢70歳以上の者をいいます。(法2①三十四の四)

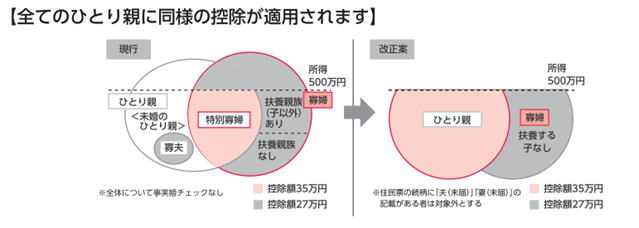

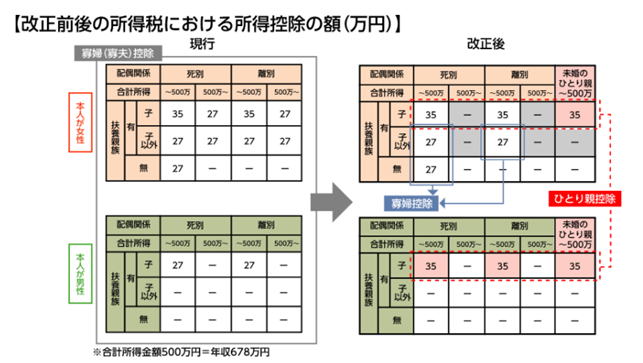

ひとり親控除

ひとり親控除は令和2年分の所得税から適用されます。

生計を同じくする総所得金額等が48万円以下の子を有する単身者は所得税のひとり親に該当します。(法2①三十一)

ただし、当該納税者の合計所得金額が500万円以下であることが要件です。

納税者がひとり親に該当する場合は35万円の所得控除を受けることができます。

所得税のひとり親とは、現に婚姻をしていない者又は配偶者の生死の明らかでない者で一定のもののうち、次に掲げる要件のすべてを満たすものをいいます。

イ その者と生計を一にする子で総所得金額が48万円以下で、他の人の同一生計配偶者や扶養親族になっていないものを有すること。

ロ 合計所得金額が500万円以下であること。

ハ その者と事実上婚姻関係と同様の事情にあると認められる者として一定のもの(住民票の続柄に「夫(未届)」「妻(未届)」の記載がある者)がいないこと。

ひとり親控除の金額

居住者がひとり親である場合には、その者のその年分の総所得金額、退職所得金額又は山林所得金額から35万円を控除します。

判定時期

居住者がひとり親に該当するかどうかの判定は、その年12月31日(その者がその年の中途において死亡し、又は出国をする場合には、その死亡又は出国の時。)の現況によります。

ただし、その居住者の子がその当時既に死亡している場合におけるその子の判定は、当該死亡の時の現況によります。

寡婦控除

寡婦とは、次のいずれかに該当する女性でひとり親の要件に該当しない者をいいます。

ただし、納税者と事実上婚姻関係と同様の事情にあると認められる一定の人(住民票の続柄に「夫(未届)」「妻(未届)」の記載がある者)がいる場合は対象となりません。

(1) 夫と離婚した後婚姻をしておらず、扶養親族がいる人で、合計所得金額(注)が500万円以下の人

(2) 夫と死別した後婚姻をしていない人又は夫の生死が明らかでない一定の人で、合計所得金額が500万円以下の人

なお、この場合は、扶養親族の要件はありません。

(注) 「夫」とは、民法上の婚姻関係にある者をいいます。

寡婦控除の金額

居住者が寡婦である場合には、その者のその年分の総所得金額、退職所得金額又は山林所得金額から27万円を控除します。

(注)「合計所得金額」とは、以下の金額の合計額をいいます。

① 総所得金額(純損失、雑損失、居住用財産の買換え等の場合の譲渡損失、特定居住用財産の譲渡損失、上場株式等に係る譲渡損失、特定投資株式に係る譲渡損失及び先物取引の差金等決済に係る損失の繰越控除を適用する前)

② 特別控除前の分離課税の長(短)期譲渡所得の金額、

③ 株式等に係る譲渡所得等の金額、

④ 上場株式等の配当所得等(上場株式等に係る譲渡損失との損益通算後の金額)、

⑤ 先物取引に係る雑所得等の金額、

⑥ 山林所得金額、

⑦ 退職所得金額

判定時期

居住者が寡婦に該当するかどうかの判定は、その年12月31日(その者がその年の中途において死亡し、又は出国をする場合には、その死亡又は出国の時。)の現況によります。

(参考資料:財務省HP令和2年度税制改正より)

■新着経営情報 ■過去ファイル

|